芯片厂商纷纷踩下过冬的刹车,削减订单,裁员,纷纷倒闭

日期:2022-12-27 14:44:24 / 人气:531

“专注一切”是新产研专栏的重点研究方向之一。拟从产业链、投资与R&D、制造业、人才培养、政策法规等不同角度真实、客观、全面地反映行业现状。本期聚焦核心短缺问题缓解后的半导体行业,面临着削减订单、去库存、裁员等诸多新问题。

焦点

1“芯荒潮”基本结束,削减订单、去库存、裁员的消息接踵而至,芯片市场新的下行周期正在开始。

如果制造商亏损,他们不得不减少订单。一般他们要付30%左右的违约金。无线电频率领导者Qorvo为削减订单支付了高达1.1亿美元的违约金。

3终端市场几乎所有大客户都在进行库存调整,包括苹果、AMD、Nvidia在内的TSMC三大客户也集体下调了订单。

4为了维持产能利用率,晶圆厂不得不通过降价“抢客户”,同时增加汽车芯片产能,但现在汽车市场开始缓解。

5裁员可能是安全“过冬”最简单有效的手段之一。辛格、英特尔等。已经锁定前排,但比停薪留职和裁员更糟糕的是破产。

文,编辑我猴

I新潮IC和id新潮IC都有报道。

2020年卷起的这一轮“缺芯潮”,将半导体产业链的各个环节推向了高潮。芯片价格快速上涨,产能不足,行业厂商肆意扩产,这一年多来已经成为常态。

然而,在经历了长时间的核心短缺和产能扩张后,从2022年开始,在全球通胀、地缘政治冲突、贸易争端等一系列黑天鹅事件的冲击下,一度火热的电子市场逐渐开始降温。

传导到终端市场,智能手机、PC等下游消费市场下调出货预期,手机、PC处理器、存储芯片、驱动IC、射频芯片等上游芯片供应商削减订单的消息不绝于耳;汽车需求的瓶颈效应也在解决;近日,业内有消息称,TSMC 7nm芯片产能利用率已降至50%以下,芯片扩产计划被叫停。

可以看出,随着供求关系的变化,“芯荒潮”基本结束。与此同时,芯片和终端企业削减订单、去库存、行业厂商裁员的消息接踵而至。在疯狂的超级繁荣之后,芯片市场的新一轮下行周期正在开启。

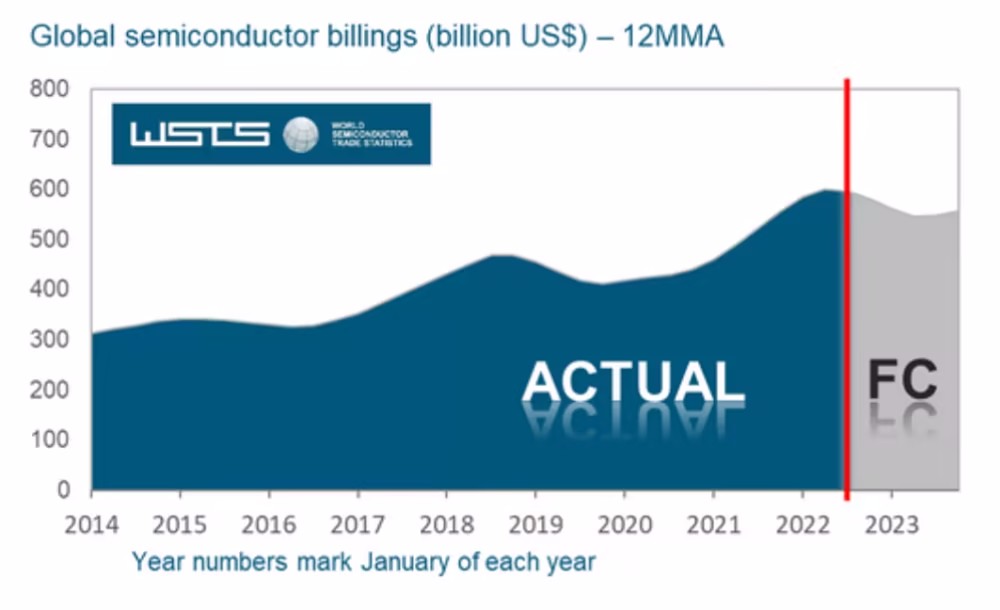

世界半导体贸易统计组织(WSTS)近日公布,在2021年强劲增长26.2%后,预计今年全球半导体市场增速将放缓至4.4%,达到5800亿美元。

资料来源:WSTS

随着通胀上升和终端市场需求持续疲软,WSTS预测,2023年半导体市场规模预计将同比下降4.1%,至5565亿美元。

多家研究机构也指出,全球半导体市场增速正在放缓,半导体市场正进入由热转冷的周期性转变。

在这个转型的过程中,芯片行业正在经历怎样的挣扎和曲折?拐点背后,机遇和挑战是如何上演的?

01

芯片供应商

如果你赔钱,你就得减少库存。

2022年第三季度电子元器件采购调查结果显示,超过80%的受访企业在第三季度有过削减消费终端订单的经历。

之前IC设计公司都是冲产能的。为了后续顺利获得产能,他们陆续与代工厂签订长期产能保障合同,代工厂产能爆满。

“缺芯潮”结束后,为了及时止损,厂家在亏损的时候不得不削减订单。

有本土IC设计公司表示,“随着今年第二季度市场经济的快速下滑,第三季度更加严峻,芯片设计公司的库存水平不断上升。为了避免不可控的库存发展,一些公司已经减少了第二季度和第三季度的电影数量,并为当前电影的失败向晶圆代工厂支付了罚款。”

知情人表示,按照规定,解除合同要赔偿合同金额的30%左右。

例如,全球笔记本触控板模组和触摸屏IC龙头Elon提前取消与晶圆代工厂签订的三年产能保证合同并支付违约金,将导致季度营收大幅下降29%-36.1%;此前,领先的射频制造商Qorvo削减了UCI的订单数量,违反了双方之前签署的长期合同,并支付了高达1.1亿美元的违约金。

Qorvo财务报告累计长期订单违约费用(来源:Qorvo财务报告)

群智咨询预测,整体芯片市场的库存调整周期至少会持续到2023年下半年。

种种现象凸显出半导体行业整体景气度的低迷。作为半导体市场的晴雨表,消费电子的衰退首先会影响到存储市场。

对于存储厂商来说,2022年,尤其是2022年下半年,处境尤为艰难,存储市场萎缩严重。受此影响,全球前三大存储厂商三星电子、SK海力士、美光科技今年第三季度营收均大幅下滑。三星营收环比下降28.1%,SK海力士销量下降超过26%,美光销量下降超过27%。

第三季度全球芯片销售额前十名(不包括晶圆代工厂)来源:Omdia

TrendForce表示,年初以来DRAM价格一路下跌,下半年合约价格每季度跌幅超过10%,可见需求市场严峻;NAND闪存市场也处于供过于求的状态,导致第三季度晶圆价格下跌30%-35%。预计第四季度NAND价格将继续下降。

面对内存芯片的需求前景减弱和库存过剩,行业制造商正在制定对策,以减少生产和资本支出。

1.美光最近削减了约20%的晶圆开工率,2023财年的资本支出计划减少了33%;

2.SK海力士表示,明年资本支出将减少50%以上;

3.侠义将从10月起将日本两家NAND闪存工厂的产量减少30%;

4.西部数据也发出警告,将推迟下一个NAND工厂的建设时间;

相比之下,三星对长期内存需求持乐观态度,尚未宣布在2023年减少投资,保持了逆周期扩张的传统。

库存压力扩大,减产缓慢。DIGITIMES Research预测,负面因素仍将持续,三大存储厂商的年营收降幅将在第四季度扩大至28%。

目前,存储产业链面临着一个困境:一方面,行业降价预期高度一致,上游资源不断降价,导致成本越来越低;另一方面,市场需求疲软,流速明显变慢,竞争性议价加剧。这严重打击了下游和终端备货的想法,一般都是按需。下游下单意愿和吃饭能力下降,主动或被动减少采购量,维持库存水平。

这样一来,原厂库存不仅短期内难以回落,还会不断上升。展望2023年,TrendForce表示,随着过剩库存的增加,内存芯片的价格预计将在整个明年逐季降低,并将在2023年底持平或最低。

业内人士表示,终端市场几乎所有大客户都在进行库存调整。目前,一些供应商正在与客户签订长期协议,希望减少库存中的成品,也在试图使库存具有可替代性,以平衡需求的任何变化。

在非内存企业中,高通、德州仪器和联发科都预计今年第四季度的收入将出现两位数的下降。大多数企业将整体需求疲软和客户库存调整归咎于前景黯淡。

包括苹果、AMD和英伟达在内的TSMC三大客户也集体下调了订单。

据悉,由于苹果手机的首批出货目标削减了一半,苹果已经下调了来自TSMC的芯片订单;而AMD和Nvidia则因为PC市场需求的锐减和“挖矿”热潮的消退,两家公司的CPU和GPU芯片销量不如过去几个季度,不得不向TSMC展示如何调整订单规划。

此前,联发科已经在第四季度大幅削减了30%-35%的5G芯片;高通还将高端产品骁龙8系列的产量下调了10%-15%。

在砍掉新订单后,去库存成为消化高积压筹码的重要手段。根据CinResearch发布的最新IC研究报告,2022年第三季度,中国主要IC设计厂商的平均库存周转天数进一步增加至约216天。同时,由于过高的库存水平和持续疲软的需求,当前半导体周期的下行时间可能比市场预期更长,IC设计商的去库存化进程将蔓延至2023年上半年。

对此,有芯片厂商表示,面对市场需求疲软、库存高企的现状,对内,芯片供应商一直面临着寻找解决方案消耗过剩库存、实现年终目标的压力;在外部,他们需要为逆风做好准备,例如提供更大的价格优惠和寻找新的增量市场。

来源:半导体风向标

关于消费芯片的库存和周期,浙商证券董事助理&产研院科技总监陈航表示,过去一段时间,21Q4-22Q2连续三个季度需求端出现“黑天鹅”,从21Q4开始需求骤降。半导体库存水位逐渐升高,市场开始供大于求,22Q4市场需求降至冰点。这也意味着供需关系已经到了最大失衡阶段,去库存速度放缓,市场上芯片库存持续上升到高位,进而导致芯片价格持续走低,整个产业链迎来了“黑暗时刻”。

整体来看,半导体行业已经进入库存调整期,从下游的手机、电脑、电视等终端厂商,到上游的面板、各类消费芯片厂商,更不用说补货、出库存都来不及了。现货市场大减,芯片设计公司支付高额违约金,一般自费避开高库存的漩涡。

作者:傲世皇朝

新闻资讯 News

- 小红书葡萄酒店铺生意现状:有人...02-27

- 东南亚“最卷”市场,新加坡快消...02-27

- 别总惦记“换车换家电”了,发券...02-27

- 向上管理:新时期大厂游戏人的职...02-27